¿Realmente está al alcance de todos invertir en bolsa? ¿Es una forma inteligente para hacer crecer tu capital o un sector demasiado difícil de afrontar autónomamente?

En esta guía te explicaremos cómo empezar a invertir tu capital de forma segura, sensata y equilibrada.

Ir al párrafo que le interesa:

Invertir en bolsa: ¿Cómo funciona?

Invertir en bolsa significa poner tu dinero en los mercados financieros con la finalidad de obtener beneficios. PlataformasTrading pone a tu disposición una guía completa para que puedas dar tus primeros pasos sin cometer graves errores. Esta es la primera regla financiera que debes memorizar:

Mínimo riesgo, máximo rendimiento

En bolsa, el inversor (también llamado “trader”) negocia activos financieros (invirtiendo a largo plazo o haciendo trading online) utilizando, fundamentalmente, dos herramientas: los “brókers” y las “plataformas de trading”.

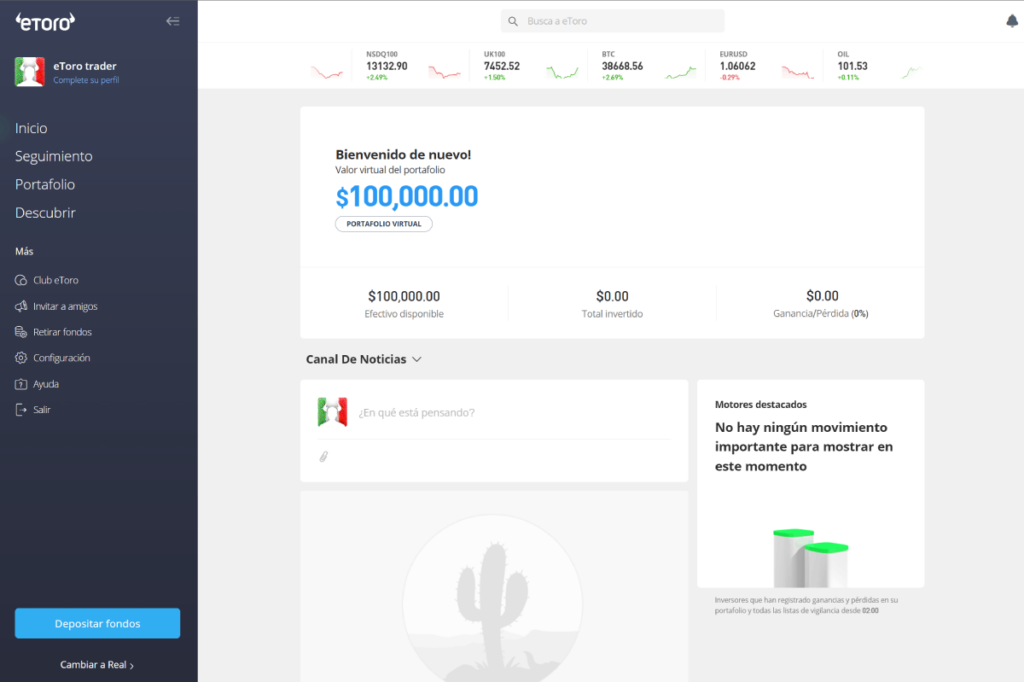

Todos pueden practicar operar en bolsa online sin riesgos gracias a las cuentas de trading demo (la de eToro, desde nuestro punto de vista, es perfecta), que te permiten invertir sin usar dinero real.

Hoy en día puedes invertir en bolsa online no solo en el mercado de acciones, sino también en criptomonedas, índices de bolsa, materias primas y ETFs. Todo ello, incluso, con capitales extremadamente reducidos como 50€ o 100€ gracias a brókers como eToro o XTB, empresas que cuentan con más de 30 millones de traders registrados en el mundo.

El funcionamiento de las inversiones en bolsa es sencillo: básicamente, se intenta obtener beneficios de la oscilación de precios de los activos que cotizan. Veámoslo en detalle.

Una bolsa es un mercado financiero en el que determinados activos cotizan, éstos se pueden intercambiar o negociar.

En el mercado bursátil es posible comprar directamente la acción, convirtiéndote así en un accionista de la empresa. En ese caso, tienes derecho a una parte de las ganancias de la empresa, pero generalmente este tipo de operación requiere de mayor capital.

Por otro lado, es posible obtener beneficios de la compra y venta de una acción, es decir, de la diferencia entre precio final e inicial.

El mejor método para realizar operaciones de este tipo es invirtiendo mediante brókers DMA como eToro o utilizando contratos por diferencia. Los CFD son títulos financieros que replican a un activo que cotiza en bolsa, llamado subyacente.

En particular, la gran ventaja de los CFD es que no solo puedes obtener ganancias vendiendo la acción cuando su precio suba, sino también cuando baje, mediante la venta al descubierto.

¿Cómo empezar a invertir en bolsa?

Para empezar a invertir en bolsa online necesitas:

- Tener un ordenador con conexión a internet.

Smartphone o tablet están bien. Tienes que conectarte a la red y encontrar tu broker online para invertir en bolsa.

- Registrarte gratuitamente en una plataforma de trading.

Más abajo te dejamos una lista con las mejores.

- Aprender a utilizar la plataforma de inversión

Las mejores plataformas cuentan con muchas herramientas exclusivas para invertir en los mercados, incluida una sección demo donde operar sin riesgos haciendo simulaciones.

- Efectuar el depósito de dinero

Mediante transferencia bancaria, tarjeta de crédito, cuenta PayPal o prepago.

- Elegir los activos para operar.

Empezando así a crear tu cartera profesional.

Veamos cómo invertir en bolsa:

| Invierte en bolsa en 5 pasos | Explicación | Dificultad |

| 1° Paso | Elige la plataforma | Fácil |

| 2° Paso | Elige el activo | Media |

| 3° Paso | Establece un presupuesto | Fácil |

| 4° Paso | Haz la inversión | Media |

| 5′ Paso | Monitoriza tu wallet o cartera | Media |

Lo primero que debes hacer es abrir una cuenta en una de las plataformas de inversión que te recomendamos a continuación (para nuestro ejemplo utilizaremos la plataforma eToro).

1° Paso: Elige la plataforma de trading

|

|

Depósito mínimo 50$ | Lee la reseña |

|

|

Depósito mínimo 1€ | Lee la reseña |

|

|

Depósito mínimo 10€ | Lee la reseña |

|

|

Depósito mínimo 50€ | Lee la reseña |

|

|

Sin depósito mínimo | Lee la reseña |

|

|

Depósito mínimo 100 € | Lee la reseña |

Importante: desconfía de las plataformas que te cobren por las modalidades de prueba, que siempre es gratuita y, usualmente, ilimitada en el tiempo (como ocurre con las plataformas que recomendamos en esta tabla). Ya con la plataforma para invertir con seguridad en tus manos, ¡podrás hacer tu primera inversión!

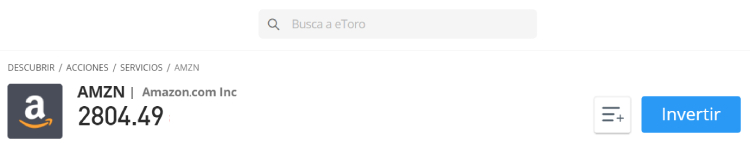

2° Paso: Elige el activo

Inicia sesión en la plataforma (nosotros utilizamos eToro para nuestro ejemplo) y en tu dashboard dirígete a la sección de “Acciones”. Esta es la ruta en eToro: Página de inicio eToro > Ingresar > Descubrir > Acciones —> AMZN.

Recuerda que puedes hacer inversiones de prueba – sin dinero real –. Para ello tendrás que estar registrado previamente en el sitio web del bróker.

3° Paso: Establece un presupuesto

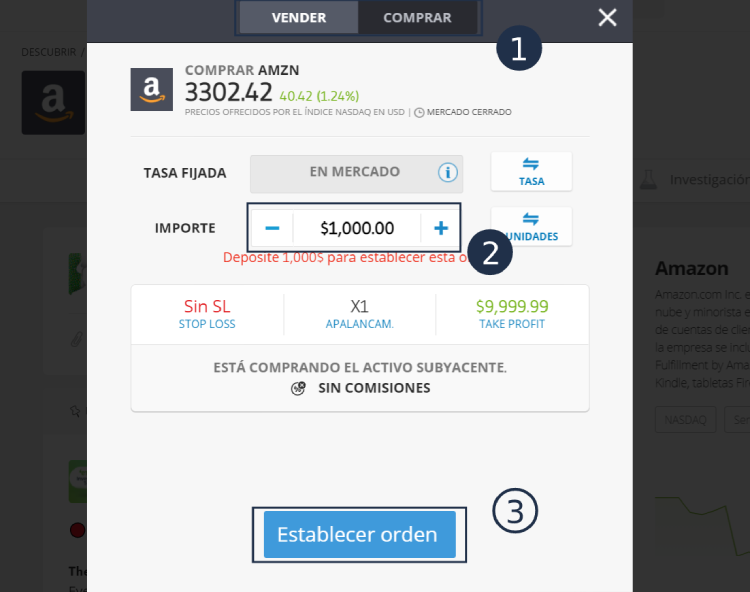

Una vez que hayas practicado, podrás pasar a la acción. Pásate a la cuenta real, haz clic en la parte superior derecha en el botón de “Invertir” y a continuación se te abrirá lo siguiente:

Tendrás que introducir el importe que quieras invertir, nosotros hemos puesto $50.

4° Paso: Invierte en bolsa

Llegado a este paso, haz una orden para invertir en acciones. Antes de hacerlo, deberás decidir si:

- comprar las acciones (abrir una posición larga o “long”) o vender al descubierto (abrir una posición corta o “short”);

- configurar el stop loss o take profit, es decir, los niveles de protección para cerrar la posición que abriste de forma automática;

- configura el apalancamiento financiero (o invierte en el activo subyacente).

Configurar el apalancamiento financiero es fundamental, que puede ser X1/X2/X5. Atención: mientras mayor sea el apalancamiento, más riesgos estarás asumiendo.

¿Por qué? Porque si eliges X1, estarás haciendo una orden de 50 dólares de acciones real stock (acciones reales) de, por ejemplo, Amazon (NASDAQ: AMZN), y esto lo puedes hacer – sin pagar comisiones – con eToro y el resto de brókers que te recomendamos.

Importante: antes de empezar a invertir en bolsa online, presta mucha atención a elegir la plataforma idónea, porque no todos los brókers te permiten invertir sin comisiones.

En caso de que decidas configurar el apalancamiento X2 o X5, estarás haciendo una orden de 100 o 200 dólares. Por tanto, no estarás invirtiendo en acciones reales de, siguiendo el ejemplo, Amazon, sino en réplicas de ella, que son instrumentos derivados llamados contratos por diferencia (CFD: Contract for difference). En este caso, la inversión te quedará de la siguiente forma (hemos configurado una inversión con un apalancamiento X5):

Por tanto, con el trading bursátil de CFDs la exposición al riesgo es mayor, y eToro explica detalladamente que existen comisiones diarias y overnight que aplican (se indica el porcentaje debajo del botón para ejecutar la orden).

eToro es un bróker que nos gusta mucho, por lo que lo consideramos una de las mejores opciones para invertir en bolsa online. Entre sus características más destacadas, sin duda, está la posibilidad de comprar acciones real stock con cero comisiones.

- comprar acciones con 0% de comisión

- copy trading

- bolsa y monedero de criptodivisas

- cuenta de demostración gratuita

El 81% de las cuentas de inversores minoristas pierden dinero al operar con este proveedor.

Invertir en bolsa: ¿Que es?

La expresión “invertir en bolsa” hace referencia a una actividad de mera especulación en la que un operador (trader), utilizando un bróker y una plataforma de trading, pone su dinero en los mercados financieros online con el fin de obtener un beneficio.

En el mundo de las finanzas, esta expresión ha adquirido un significado ligeramente diferente respecto al pasado, puesto que ahora no nos referimos solo a la compraventa especulativa de acciones, como ocurría años atrás, sino a toda la gama de instrumentos de inversión disponibles, como:

- Forex

- Índices de bolsa

- Materias primas

- Criptomonedas

- ETF

Características de las inversiones en bolsa online:

| Fecha de creación: | 1999 |

| Se utiliza para: | Especular en bolsa |

| Regulado en España por: | CNMV |

| ¿Cuánto cuesta? | Puedes empezar con una cuenta demo gratuita |

| ¿Es difícil? | No, pero debes formarte |

| ¿Cómo aprender? | Videotutoriales / eBooks / Live Coaching |

| Activo principal: | Acciones |

| Regulado en la UE por: | ESMA |

| Mejor plataforma: | eToro (lee nuestra review) |

| ¿Cuánto invertir? | Puedes empezar con pequeños montos (10€, 20€ o 100€) |

| ¿Cómo empezar? | Aprende con una cuenta demo gratuita |

Como habrás notado, operar en bolsa no es un juego, e invertir en los mercados financieros online requiere un enfoque serio y profesional. En PlataformasTrading encontrarás todo lo que necesitas para entender realmente cómo empezar a operar en bolsa sin cometer graves errores.

¿Cómo funciona la bolsa de valores?

A continuación te mostraré cómo se da el funcionamiento la bolsa de valores internamente.

Sin duda, se trata de una información que debes conocer antes de adentrarte en este maravilloso y fluctuante mundo financiero ¿Me acompañas a conocerlas?

- Cuando una persona quiere comprar o vender parte de una empresa, lo hace a través del mercado de valores.

- Si la empresa vende sus acciones por primera vez, realiza una oferta pública conocida como «mercado primario».

- Para que una empresa crezca, necesita capital adicional, lo que requiere la aportación de nuevos socios.

- Para encontrar estos socios, se emiten y venden acciones en una llamada oferta pública a los interesados en invertir. Cuando se hace una oferta pública en la bolsa, la empresa se hace pública y el interesado obtiene las acciones.

- Posteriormente, este accionista puede a su vez vender sus acciones en el futuro si así lo desea, según su conveniencia. De la misma manera que otros inversores la compran, también evalúan la información actualizada de la empresa para su conveniencia.

- Al analizar la información, la viabilidad de una buena oferta puede cambiar significativamente de un día para otro.

- El precio al que se compran y venden las acciones lo fijan las leyes del mercado libre, es decir, la oferta y la demanda.

- Quien compra, fija el precio de compra y quien vende hace lo mismo, así es como se realizan las transacciones, ambos jugadores fijan su posición.

- El accionista siempre espera obtener beneficios periódicos con los dividendos o con la venta de sus acciones a un precio más alto. El tenedor es un inversor que, al adquirir un bono, espera generar intereses o ganancias periódicas al final del plazo.

- Los agentes de bolsa se encargan de la ejecución de las transacciones entre vendedores y compradores de acciones. Las inversiones en acciones se consideran renta variable, mientras que las inversiones en deuda se consideran renta fija.

Función de la bolsa de valores

- Facilitar las transacciones de los recursos para que sea factible una mejor asignación de los mismos.

- Respaldar las transacciones proporcionando seguridad jurídica.

- Garantizar liquidez, ya que se convierten los activos como acciones y valores en dinero.

- Informar de forma veraz y permanente con respecto a los valores, las operaciones, los estados financieros de las empresas, entre otras cosas.

- Contribuir al crecimiento y desarrollo del mercado de capitales y valores.

- Organizar el mercado de acciones a través de las operaciones bursátiles.

Invertir en Bolsa: ¿Cómo aprender?

El primer paso después de decidirte a invertir en bolsa debe ser siempre una especie de autoexamen para entender si posees, efectivamente, los conocimientos y capacidades necesarias para hacer un buen uso de tu capital.

No es baladí, de hecho, que generalmente las propias plataformas de trading examinen a sus usuarios para poder aconsejarles de la mejor manera y adaptar sus servicios al perfil de usuario.

Tal y como resaltamos anteriormente, el hecho de que en la actualidad invertir esté al alcance de todos no significa que se trate de una operación sencilla e inmediata.

Por el contrario, te aconsejamos estudiar profundamente la materia para asegurarte de no perder tu dinero irreversiblemente. Este es, de hecho, el error que muchos traders novatos cometen.

Existen cursos de trading y libros de trading que te pueden ayudar a entrar en materia y adquirir las bases necesarias para aprender a invertir en bolsa.

Además, existen herramientas prácticas y seguras para entrar en contacto directo con las inversiones sin que pierdas dinero real.

Cuentas de trading demo

Entre las ventajas que ofrecen las plataformas de trading está la posibilidad de que sus usuarios pueden acceder a una serie de materiales dedicados a aprender las dinámicas de compraventa.

Es posible participar en webinarios, clases online, descargar archivos PDF y, en muchos casos, acceder a una cuenta demo.

Es una opción sumamente útil porque permite tanto a los principiantes como a los expertos experimentar con las dinámicas de la plataforma elegida sin tener que arriesgar su capital.

La cuenta demo es una versión de prueba de las cuentas reales. Es un entorno virtual, de hecho, en el que se replican las dinámicas de los mercados reales, permitiéndote operar con dinero virtual.

Es un servicio que las plataformas suelen ofrecer gratuitamente y que te aconsejamos utilizar.

eToro ofrece la cuenta demo más completa e interesante del mercado. Te permite invertir en acciones, criptomonedas y miles de activos con $100.000, gratis e ilimitada.

Puedes registrarte en la plataforma en tan solo un par de minutos. No existe un límite de tiempo de uso y, cuando te gastes el dinero, podrás disponer nuevamente de capital.

Principales bolsas en las que invertir

NASDAQ

Es el mercado más importante para las empresas tecnológicas de los Estados Unidos, actualmente experimenta un momento de alto valor. Es la bolsa mejor capitalizada en la actualidad, puesto que posee títulos como Apple, Amazon, Tesla, Google, Facebook. Su índice de referencia es el NASDAQ100.

NYSE

Es, por poco, la segunda bolsa americana e, históricamente, la más sólida. En ella cotizan empresas importantes como McDonald’s, Mastercard, Johnson & Johnson, JPMorgan Chase y . Su índice más importante es el Dow Jones Industrial Average.

Bolsa de Frankfurt (Fráncfort)

Por mucho, la bolsa más importante de Europa continental; en ella cotizan colosos como Siemens, SAP, Volkswagen, Henkel, Deutsche Bank, BMW, Daimler o Bayer. Su índice más representativo es el DAX 30.

Bolsa de Londres

Su relevancia se evaluará mejor cuando las consecuencias del Brexit terminen de surtir efecto. No obstante, por ahora, es una de las bolsas más importantes a nivel mundial, así como uno de los hub más importantes del sector financiero europeo. Su índice más importante es el FTSE 100.

Bolsa de Madrid

La bolsa española es una de las más importantes de toda Europa. Cuenta con empresas internacionales de elevado prestigio, especialmente en los sectores: utilities, energía y bienes de consumo.

Cuenta con títulos de valores como Inditex, Repsol, Iberdrola, Telefónica y muchos más. Su índice de referencia es el IBEX 35, que son los 35 títulos con mayor capitalización.

Invertir en bolsa: Decide tu estrategia de trading

Los traders han utilizado múltiples estrategias de trading a lo largo de los años, en búsqueda de la mejor.

Lamentablemente, no existe un método que sea eficaz al 100%, es decir, que garantice ganancias en cualquier circunstancia. Este tipo de promesa, de hecho, siempre esconde una estafa de algún tipo y no es casualidad que sea la más utilizada por los estafadores de Internet.

El primer consejo que te podemos dar es, de hecho, que dudes de todo aquel que te diga que encontró la estrategia para invertir perfecta.

Lo que deberías intentar hacer es elegir los métodos de inversión que durante los años se han demostrado los más eficaces, siempre siendo conocedor del hecho de que en la bolsa la evolución de los precios, así como de las ganancias, puede subir como bajar en más de una ocasión.

Dicho esto, veamos cuáles son las mejores estrategias para operar en bolsa. Para empezar, debemos distinguir entre dos tipos de inversión:

- A largo plazo

- A corto plazo

Inversiones a largo plazo

Este tipo de operación requiere de mayor capital, usualmente de 3000€ para arriba, dependiendo de los factores que influyan en la misma.

Las estrategias a largo plazo más célebres son:

1. Buy ’n’ Hold

La estrategia Buy’n’Hold, que literalmente significa “compra y mantén”, la recomiendan muchos traders, sobre todo, durante los periodos de crisis.

Según esta estrategia, en estos periodos no hay que liquidar rápidamente las posiciones bajistas para intentar perder lo menos posible, sino que hay que mantener los activos adquiridos.

Siguiendo esta estrategia, por lo tanto, deberías crear inicialmente una cartera bien diversificada para maximizar tus posibilidades de obtener beneficios, limitando al mismo tiempo el riesgo de perderlo todo.

Una vez creada la cartera, lo que debes hacer es sencillamente mantener las posiciones o, como mucho, ampliarlas, resistiendo la tentación de venderlo todo en cuanto surja un periodo negativo en el mercado.

2. Growth Investing

Con la estrategia del Growth Investing se buscan acciones que tengan un altísimo potencial de crecimiento, sin considerar – por el momento – los dividendos que generan.

Esta estrategia apuesta, por tanto, por invertir en acciones que prometen, con empresas que buscan revolucionar o liderar su sector, es el caso de empresas como Amazon, Netflix (NFLX) o Tesla en sus respectivos momentos de auge.

3. Value Investing

Por el contrario, con el Value Investing se apuesta por acciones que generen dividendos elevados de forma constante en el tiempo.

Por ejemplo, una empresa como Coca Cola (NYSE: KO) genera para sus accionistas dividendos sumamente elevados, pero es importante que sepas que necesitas una buena cantidad de capital para poder hacer una inversión de la que puedas vivir.

Inversiones a corto plazo

En cuanto a este tipo de estrategias, usualmente se requiere de capitales más bajos, incluso en algunos casos de 50€ (hasta los 1000€).

El instrumento por excelencia, en este caso, es el CFD, que permite obtener beneficios gracias a las mínimas oscilaciones de los precios en el mercado.

1. Scalping

Una estrategia de trading cortoplacista es el scalping, que consiste en la apertura y cierre de operaciones en pocos minutos. Se trata de un método que requiere de mucha atención y conocimientos para manejar no solo las herramientas, sino también las emociones, por lo que se desaconseja a los principiantes.

Siguiendo esta técnica, se abren muchas operaciones, tanto de compra como de venta, en un breve periodo de tiempo con el objetivo de generar – por cada una – pequeñas ganancias.

La particularidad del scalping es que las tendencias de mercado, así como los factores externos que podrían influenciar la evolución de los activos, se ignoran por completo. Al ser tan breves los tiempos, es imposible tener en cuenta factores como los anteriormente comentados.

2. Breakout

Por Breakout se entiende que la tendencia actual de un activo acabó. Posteriormente, el precio del activo toma una nueva dirección, al alza o a la baja, pero en cualquier caso diferente de la que estaba hasta entonces.

Un breakout indica que ocurrió algo en el mercado que alteró su sentiment. Puede ser, por ejemplo, una noticia relacionada con la empresa en cuestión o el desarrollo de una determinada tecnología que afecte al sector en el que opera.

Esta estrategia busca identificar, a través de la observación y el análisis, las acciones cuyo valor esté a punto de sufrir un cambio repentino, para poder comprar o vender según el caso.

Como podrás imaginar, para poder identificar un breakout es necesario tener la capacidad de analizar el mercado de forma precisa.

Antes de optar por este tipo de mecánicas, te recomendamos utilizar estrategias más seguras, de modo que no corras el riesgo de malinterpretar indicadores de mercado y perder dinero por ello.

3. Day trading

Por day trading, o trading intradía, se entiende la estrategia que se basa en la compra de activos en el arco de un día.

A través del mecanismo de apalancamiento financiero es posible efectuar operaciones que empiecen y acaben en el arco de 24 horas, intentando generar el máximo beneficio.

También en este caso es un mecanismo desaconsejado para traders amateurs, a los que se le recomienda optar por estrategias a medio-largo plazo.

Volviendo al trading intradía, elegir los activos en los que invertir recae en los que atraen más la atención de los inversores debido, por ejemplo, a noticias de última hora, a la publicación de datos sobre la empresa en cuestión o a condiciones políticas favorables o adversas.

Herramientas para invertir en bolsa

Junto a las mejores estrategias para invertir en bolsa, te aconsejamos echar un vistazo a las herramientas que las plataformas de trading ponen a tu disposición.

Más allá de las herramientas de análisis, útiles para predecir la evolución del mercado, existen servicios que te podrían ayudar en tus inicios, sobre todo, a optimizar tus operaciones.

Entre ellos, podemos destacar, en particular, el Copy trading y el trading automático.

Copy Trading: oportunidad y ventajas

Por Copy Trading se entiende un modo de inversión semiautomático a través del cual es posible copiar las operaciones de otro inversor, replicándolas en tu cuenta.

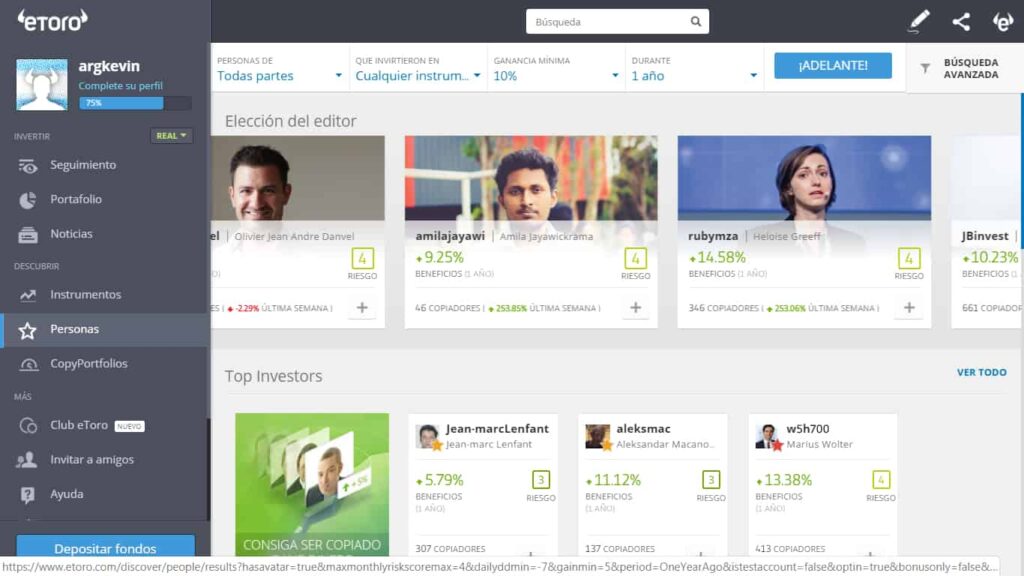

Hoy en día, el mejor servicio de Copy Trading lo ofrece eToro, del que hablaremos a continuación.

La plataforma permite a los traders, mediante un motor de búsqueda, elegir a un usuario del que copiar sus operaciones. Para elegir correctamente, te recomendamos valorar datos e información como la siguiente:

- Rendimiento de las operaciones hechas.

- Número de usuarios que han copiado sus operaciones.

- Pérdidas máximas y mínimas.

- Índice de riesgo.

- Número total de operaciones realizadas.

Una vez te hayas decidido a quien copiar, la plataforma te permitirá personalizar la operación, definiendo:

- Presupuesto para invertir utilizando el Copy Trading.

- Configurar los stop loss para cerrar las posiciones abiertas por el Copy Trading.

Elegido el inversor, el sistema copiará automáticamente sus operaciones. Si gana, tu ganarás, si pierde, tu perderás.

Por este motivo es importante elegir traders expertos, como los Popular Investors de eToro.

El Copy Trading es una oportunidad sumamente interesante no solo para obtener ganancias fácilmente, apoyándote en alguien con mayor experiencia, sino para aprender de forma práctica a costo cero.

Trading automático

Trading automático es la posibilidad de realizar operaciones de trading utilizando un software que ejecute la operación por ti.

Es un método para intentar obtener ganancias automáticamente, pero el trader tiene un papel fundamental en él igualmente.

Serás tú quien elijas (o, si sabes hacerlo, crees) un robot de trading que efectúe automáticamente las operaciones.

Los bots obedecen a reglas como “si ocurre A, ejecuta B”, éstas deben ser configuradas por el trader. Por ejemplo, una regla podría ser “si el activo Y sube más del 7%, entonces compra el activo Y”.

El éxito con este tipo de operaciones automáticas depende de muchísimos factores, por ello no podemos garantizarte nada. Se podría afirmar que influyen en ellas:

- Las reglas que configures a los bots de trading.

- La habilidad de quien los ha creado: quien lo cree debe ser una persona que, por un lado, tenga pericia como programador informático y, por el otro, conozca perfectamente las dinámicas de inversión en bolsa.

Los softwares y bots de trading automático, por tanto, son una oportunidad para agilizar operaciones diarias, además de un modelo de inversión que reduce el estrés que genera la ansiedad de tener que efectuar las diferentes operaciones.

Invertir en bolsa: Elige un activo

Obviamente, elegir el activo en el que vas a invertir es de vital importancia. El mercado está ahora más saturado que nunca, por lo que a continuación te presentamos una lista de los activos que, según los expertos, se encuentran entre los mejores de la actualidad.

Así pues, estos son algunos de los títulos de valores más interesantes en los que invertir:

- Acciones

- Criptomonedas

- ETFs

- ..

Invertir en Bolsa: Pros y Contras

Después de conocer los diferentes métodos para invertir en bolsa y los mejores activos, veamos ahora cuáles son las ventajas de este tipo de inversiones, así como los riesgos asociados:

PROS:

- Requiere de capital reducido.

- Sector en crecimiento.

- Servicios de trading automático.

- Diversificacion de las inversiones.

- Liquidez.

- Facilidad de acceso.

- Puedes empezar con 10€.

CONTRAS:

- Existen muchos brókers no autorizados (estafa).

- Necesidad de autocontrol.

Utilizando las plataformas de trading para invertir en bolsa es posible empezar a invertir con pequeñas cantidades de dinero, gracias a la compra fraccionada de acciones y a herramientas como el apalancamiento financiero, que facilitan maximizar las ganancias.

Asimismo, el sector del trading online está en estos momentos en rápido crecimiento, de hecho, cada vez son más los usuarios que se registran, lo que significa que aumenta la liquidez. Por este motivo, cada vez es más fácil vender rápidamente tus activos, en caso de que necesites parte o todo el dinero que invertiste.

A través de herramientas como el Copy Trading o utilizando los bots de trading, puedes hacer más sencilla y rápida la gestión de las operaciones, aprendiendo al tiempo de los mejores traders (en el primer caso). Quien, en cambio, quiera hacer trading de forma autónoma podrá utilizar diferentes estrategias y técnicas para diversificar su inversión, reduciendo los riesgos y maximizando las oportunidades de ganancia.

Obviamente, por lo menos al principio, para algunos puede ser difícil contener las emociones, lo que se puede traducir en tomar decisiones irracionales producto del pánico. Por tanto, es mejor que empieces invirtiendo pequeños capitales y usando la cuenta demo para probar.

No obstante, existen muchas plataformas que buscan engañar a usuarios, pero son fácilmente reconocibles porque no cuentan ni con licencias ni autorización oficial. Por ello, en PlataformasTrading nos esforzamos por probar los brókers, verificar sus licencias y testear la eficiencia de sus plataformas.

Regístrate gratuitamente en eToro

¿Conviene invertir en bolsa?

En definitiva, podemos afirmar que invertir en bolsa es, hoy en día, uno de los métodos más aconsejables para poner en valor tu capital, en lugar de dejarlo parado durante años con el riesgo de que pierda valor.

Como hemos señalado en repetidas ocasiones, este no es un camino que deba tomarse a la ligera. De hecho, para un usuario sin experiencia en el sector es, sin duda, un riesgo que no recomendamos.

Por otro lado, después de estudiar el sector y, sobre todo, gracias a la selección de plataformas seguras y legítimas, hemos visto cómo es posible obtener ganancias sin tener que arriesgar al mismo tiempo grandes sumas de dinero.

La mejor manera de empezar es familiarizándose con una de las cuentas demo que ofrecen las plataformas de trading y, después de ello, comenzar invirtiendo pequeñas sumas de dinero real.

Desconfía de quienes te digan que invertir es fácil: no lo es, pero actualmente está al alcance de todos si se aborda con seriedad.

Invertir en bolsa: 4 preguntas que debes hacerte

1. ¿Gestión o Trading online?

Dirigirte a un servicio de gestión financiera es la forma más sensata y segura de sacar partido a tus ahorros y, al mismo tiempo, salvaguardar tu capital.

Dejarse llevar por los encantos del trading online e intentar hacerlo solo es, por el contrario, desaconsejable. Ahí están los datos, usualmente, las experiencias de trader solitario no solo supone pérdidas, sino que es contraproducente. Las razones son muchas, van desde la inexperiencia, emociones hasta la objetiva complejidad del mercado financiero.

La gestión financiera hecha por profesionales, en cambio, te permite actuar con más prudencia y rentabilidad.

Las palabras clave que hacen la gestión de un profesional ganadora respecto al hazlo tú mismo, son cuatro: Parcialidad, Planificación, Previsión y Patrimonio.

- Parcialidad: cuando se consulta a un asesor, se decide el tipo de inversión en función de la situación patrimonial global del cliente y se determina conjuntamente la parte porcentual del capital total a invertir. A menos que se tomen otras decisiones meditadas, este porcentaje no podrá ser superado.

- Planificación: un asesor es capaz no solo de sugerir inversiones que puedan dar un beneficio inmediato, sino también de crear una cartera diversificada, formada por varios productos que den resultados a lo largo del tiempo.

- Previsión: la gran diferencia entre un inversor autónomo y un profesional es que el primero solo contempla la hipótesis de ganar y se olvida de que, en la bolsa, por desgracia, también se puede perder. Un inversor profesional, en cambio, es plenamente consciente de esta posibilidad y, por tanto, la prevé, la previene, la evita o, por lo menos, la limita.

- Patrimonio: antes de sugerir una inversión a un cliente, un buen asesor evalúa la complejidad de los activos del inversor. No solo tiene en cuenta los capitales líquidos, sino también las casas, las propiedades, las posibles hipotecas, los ingresos y los gastos fijos. A partir de todos estos elementos, identifica una inversión calibrada y, por así decirlo, a tu medida.

Una buena forma de invertir teniendo en cuenta todos estos aspectos es dirigiéndote a un asesor de seguros. Por un lado, la contratación de un seguro te permite proteger el capital inicial invertido y los intereses que devenga y, por el otro, te permite hacerlo crecer con inversiones protegidas que pueden rentabilizar la cantidad invertida y asegurar un futuro tranquilo para ti y tus seres queridos. Sin duda, la forma más prudente y rentable de invertir.

2. ¿Qué tipo de inversor eres?

¿Eres prudente o arriesgado? Cuando se habla de finanzas y bolsa, la respuesta no solo tiene que ver con el carácter de cada uno.

Existen perfiles de “propensión al riesgo” muy precisos, cuyos cánones están establecidos por la directiva europea MiFID (Markets in Financial Instruments Directive), un instrumento creado por el Parlamento Europeo que tiene el objetivo de tutelar a los inversores, advirtiéndoles de inversiones desproporcionadas respecto a sus capacidades y conocimientos financieros.

En particular, la directiva del MiFID prevé que los inversores se subdividan en 5 perfiles, desde el más prudente (el número uno) al más arriesgado (el cinco). En ningún caso un asesor está autorizado a ofrecer una inversión riesgosa a un cliente prudente y viceversa. Las aseguradoras, en los tipos de inversiones que hacen, tienen en cuenta la propensión al riesgo de sus clientes y actúan según el perfil.

3. ¿En qué invertir?

Hoy en día es muy raro que un asesor te proponga invertir en un único producto. Por tanto, se sugiere crear carteras con más de un único título.

Como regla general, es bueno saber que, históricamente, los bonos son las formas de inversión que muestran menos volatilidad; las acciones, en cambio, son las que muestran más volatilidad, lo que significa que puede generar mayores ganancias, pero también mayores pérdidas.

Los futuros, por el contrario, están sujetos a importantes fluctuaciones y suelen ser rentables, pero solo después de un periodo de tiempo bastante largo. Por último, los derivados se consideran productos de alto riesgo, como si fueran apuestas reales.

4. ¿Qué ventajas ofrece la bolsa respecto a otro tipo de inversiones, por ejemplo, los inmuebles?

Quien quiere invertir puede plantearse la duda si invertir en inmuebles o en bolsa. La respuesta es compleja y depende mucho de la planificación de vida de cada persona.

Sin embargo, te podemos decir que las inversiones financieras ofrecen ventajas prácticas que el ladrillo, en cambio, no. Lo primero es la liquidez: si necesitas dinero en efectivo, puedes retirar rápidamente lo invertido, lo que es más rápido que vender, por ejemplo, una casa.

Además, invertir en una casa conlleva una serie de gastos tanto de compra como de manutención que no están (de esa manera) en las acciones. Finalmente, es importante que valores el hecho de que invertir en una casa, en la mayor parte de los casos, significa apostarlo todo o casi de tu capital a un único caballo. Con las inversiones financieras, en cambio, puedes diversificar o cambiar.

Invertir en la bolsa: ¿Qué plataforma usar?

Existen muchas plataformas para invertir en la bolsa de valores.

Sin embargo, ¡no te paresures a decidir! Tómate tu tiempo para probar, hasta conseguir la que te haga sentir de acuerdo a tus necesidades.

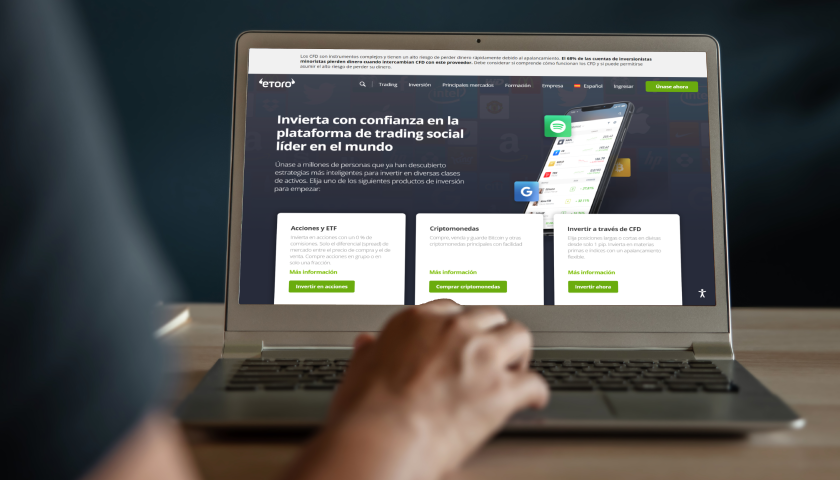

eToro

eToro es un brokers online especializado en CFDs. Es fiable y se conoce como la redlíder de inversión a nivel mundial. Posee una interfaz muy sencilla de usar y es una de las plataformas más recomendadas para principiantes en el trading.

Lea aquí la revision de eToro.

Freedom24

Freedom24 es una plataforma de vanguardia. Esta plataforma permite negociar en mercados bien reconocidos a nivel mundial, como el caso de Estados Unidos, Alemania y Japón.

Lea aquí la revision de Freedom24.

Capex.com

Capex.com es una herramienta de uso profesional, se especializa en negociaciones en tiempo real. Esta plataforma ayuda a realizar analisis técnico, predice movimientos y ayuda a los inversionistas de información para tomar decisiones.

¿Cuánto dinero necesito para invertir en la bolsa de valores?

Es posible que tengas en mente que para invertir en la bolsa necesitas disponer muchísimo dinero, pero no es así.

Te tengo una buena noticia, y es que no necesitas mucho dinero, aunque no te puedo dar una cifra específica. Realmente, cualquier persona puede invertir en bolsa de valores por sí misma, sin necesidad de tener tanto dinero disponible para empezar.

Cuando inviertes en bolsa más dinero, no quiere decir mayor rentabilidad, se recomienda pensar en porcentual, en términos de inversión. Deberías iniciar con poco dinero para ir experimentando, y luego aumentar la inversión de acuerdo a los resultados obtenidos.

Mi recomendación primoridial es que debes ahorrar. Es decir, necesitas tener capacidad de ahorro para generar dinero, que luego invertirás consecutivamente.

Es importante que te quede claro que inicialmente tu objetivo debe ser ganar experiencia y formarte. Se trata de un mundo complicado, donde muchas personas terminan perdiendo mucho dinero. Esto ocurre a que no se forman antes de entrar de lleno a la inversión bursátil.

También debes tener en cuenta el impacto en términos de dinero, que las comisiones asociadas van a tener sobre tu inversión. Recuerda las comisiones por ampliación de capital, custodia de valores, de compra y venta, por cobro de dividendos, etc.

¿Puedo comenzar a invertir en un simulador de bolsa?

Un simulador de bolsa es unprograma informático con una interfaz muy avanzada que permite aprender a invertir en bolsa online. Cuenta con todas las herramientas necesarias para la práctica en tiempo real, como si estuvieras en el mercado de valores.

Puede apoyarte como una herramienta fundamental para comenzar a operar en valores y tomar algunas decisiones ¡sin correr ningún peligro! Estos simuladores pueden encontrarse en algunos brokers especializados o en bancos, y son aplicaciones complejas que se están manejando comúnmente.

Manejar un simulador te puede evitar muchos dolores de cabeza, ayudándote a formarte y aprender, para contar con buenos conocimientos. Te permite familiarizarte con la interfaz manejando dinero ficticio, viendo los resultados de tus decisiones, para saltar a la realidad.

|

|

Depósito mínimo 50$ | Lee la reseña |

|

|

Depósito mínimo 1€ | Lee la reseña |

|

|

Depósito mínimo 10€ | Lee la reseña |

|

|

Depósito mínimo 50€ | Lee la reseña |

|

|

Sin depósito mínimo | Lee la reseña |

|

|

Depósito mínimo 100 € | Lee la reseña |

Hemos llegado al final de este post, pero con la idea más clara sobre cómo invertir en la bolsa de valores. Ya sabes que se trata de una actividad más accesible de lo que imaginabas.

Sin embargo, se necesita de una amplia preparación para poder tener buenos resultados, y evolucionar en un mundo tan diverso y fluctuante. ¿Estás listo para comenzar?